Cet article explique la formule Black-Scholes en termes simples. Le modèle Black-Scholes est un modèle mathématique de la dynamique d'un marché financier contenant des instruments d'investissement dérivés.

À partir de l'équation aux dérivées partielles du modèle (connue sous le nom d'équation de Black-Scholes), la formule de Black-Scholes peut être dérivée. Il donne un prix d'option théorique de style européen et montre que l'option a un prix unique quel que soit le risque du titre et son rendement attendu (au lieu de remplacer le rendement attendu du titre par un taux neutre au risque).

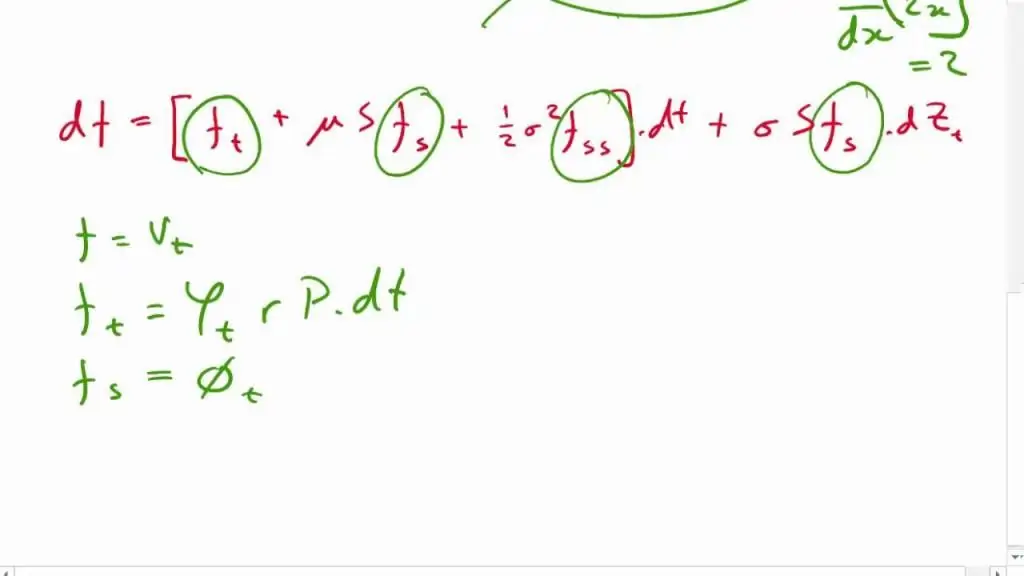

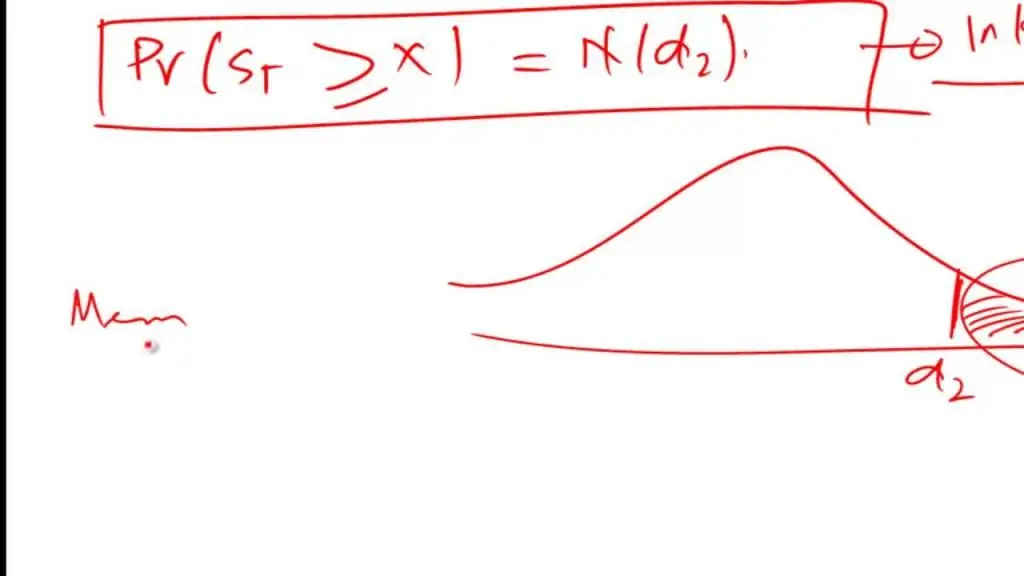

La formule a conduit à un boom du trading d'options et a donné une légitimité mathématique au Chicago Board Options Exchange et à d'autres marchés d'options dans le monde. Il est largement utilisé, quoique souvent avec des ajustements et des corrections, par les acteurs du marché des options. Dans les images de cet article, vous pouvez voir des exemples de la formule de Black-Scholes.

Histoire et essence

Basé sur des travaux précédemment développés par des chercheurs et des praticiensdes marchés tels que Louis Bachelier, Sheen Kassouf et Ed Thorpe, Fisher Black et Myron Scholes à la fin des années 1960 ont démontré qu'une révision dynamique du portefeuille éliminait le rendement attendu de la sécurité.

En 1970, après avoir tenté d'appliquer la formule aux marchés et subi des pertes financières en raison du manque de gestion des risques dans leurs professions, ils ont décidé de se concentrer sur leur domaine, le milieu universitaire. Après trois ans d'efforts, la formule, du nom de leur promulgation, est finalement publiée en 1973 dans un article intitulé "Pricing Options and Corporate Bonds" du Journal of Political Economy. Robert S. Merton a été le premier à publier un article élargissant la compréhension mathématique du modèle d'évaluation des options et a inventé le terme "modèle d'évaluation Black-Scholes".

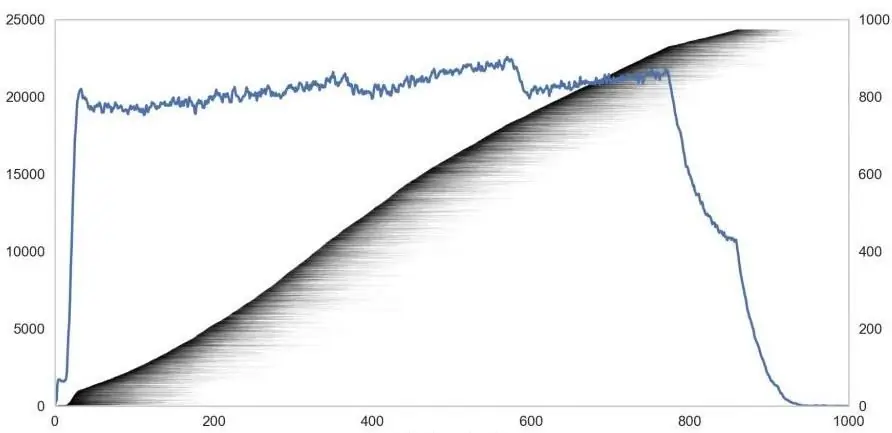

Pour leurs travaux, Merton et Scholes ont reçu le prix Nobel d'économie 1997, citant leur découverte de la révision dynamique indépendante du risque comme une percée qui dissocie l'option du risque de sécurité sous-jacent. Même s'il n'a pas reçu le prix en raison de sa mort en 1995, Black a été mentionné par un universitaire suédois comme participant. Dans l'image ci-dessous, vous pouvez voir une formule typique de Black-Scholes.

Options

L'idée principale de ce modèle est de couvrir une option en achetant et en vendant correctement l'actif sous-jacent et, par conséquent, en éliminant le risque. Ce type de couverture est appelé "couverture delta constamment mise à jour". Ilest la base de stratégies plus complexes telles que celles utilisées par les banques d'investissement et les fonds spéculatifs.

Gestion des risques

Les hypothèses du modèle ont été assouplies et généralisées dans de nombreuses directions, ce qui a donné lieu à une variété de modèles actuellement utilisés dans la tarification des produits dérivés et la gestion des risques. C'est la compréhension du modèle, comme le montre la formule Black-Scholes, qui est souvent utilisée par les acteurs du marché, contrairement aux prix réels. Ces détails incluent l'absence de limites d'arbitrage et une tarification neutre au risque (en raison d'un examen constant). De plus, l'équation de Black-Scholes, l'équation aux dérivées partielles qui détermine le prix d'une option, permet de déterminer numériquement les prix lorsqu'une formule explicite n'est pas possible.

Volatilité

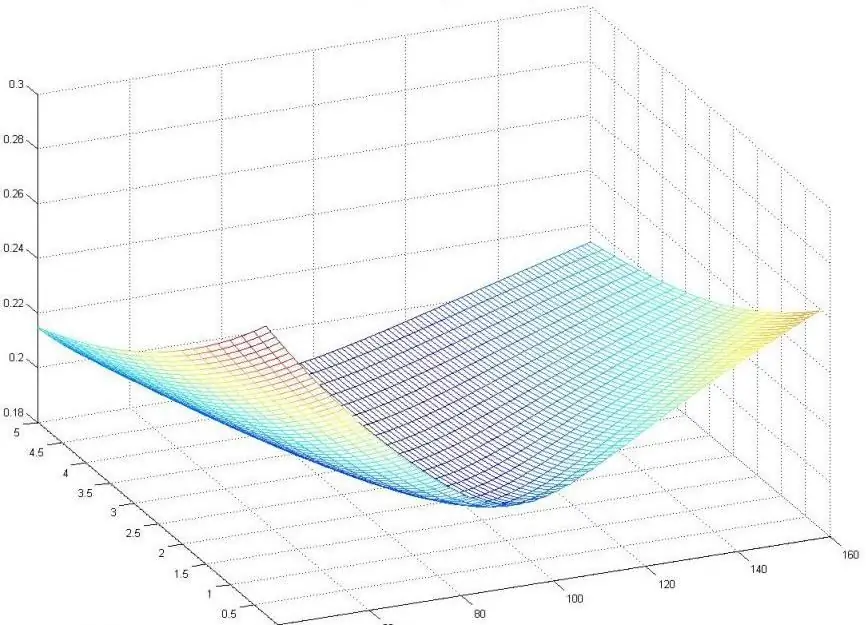

La formule de Black-Scholes n'a qu'un seul paramètre qui ne peut pas être observé directement sur le marché: la volatilité future moyenne de l'actif sous-jacent, bien qu'elle puisse être trouvée au prix d'autres options. Au fur et à mesure que la valeur d'un paramètre (qu'il s'agisse d'un put ou d'un call) augmente dans ce paramètre, il peut être inversé pour produire une "surface de volatilité" qui est ensuite utilisée pour calibrer d'autres modèles tels que les dérivés OTC.

Avec ces hypothèses à l'esprit, supposons que ce marché négocie également des produits dérivés. Nous indiquons que ce titre aura un certain paiement à une certaine date dans le futur, en fonction de la valeur prise par l'action.avant cette date. Étonnamment, le prix du dérivé est maintenant complètement déterminé, bien que nous ne sachions pas quelle trajectoire le cours de l'action prendra à l'avenir.

Pour un cas particulier d'option d'achat ou de vente européenne, Black et Scholes ont montré qu'il était possible de créer une position couverte composée d'une position longue sur une action et d'une position courte sur une option, dont la valeur ne dépendrait pas du cours de l'action. Leur stratégie de couverture dynamique a abouti à une équation aux dérivées partielles qui a déterminé le prix de l'option. Sa solution est donnée par la formule de Black-Scholes.

Différence des termes

La formule Black-Scholes pour Excel peut être interprétée en divisant d'abord l'option d'achat en la différence de deux options binaires. Une option d'achat échange de l'argent contre un actif à l'expiration, tandis qu'un actif d'achat avec ou sans actif donne simplement un actif (pas d'argent en échange) et un appel sans numéraire retourne simplement l'argent (pas d'échange d'actif). La formule de Black-Scholes pour une option est la différence de deux termes, et ces deux termes sont égaux à la valeur des options d'achat binaires. Ces options binaires se négocient beaucoup moins fréquemment que les options vanille, mais sont plus faciles à analyser.

En pratique, certaines valeurs de sensibilité sont généralement abrégées pour s'adapter à l'échelle des changements de paramètres probables. Par exemple, rho divisé par 10000 (changement de 1 point de base), vega par 100 (changement de 1 point de volume) et thêta par 365 sont souvent rapportés.ou 252 (prélèvement sur 1 jour basé sur les jours calendaires ou les jours de bourse par an).

Le modèle ci-dessus peut être étendu pour des taux et une volatilité variables (mais déterministes). Le modèle peut également être utilisé pour évaluer les options européennes pour les instruments de paiement de dividendes. Dans ce cas, des solutions fermées sont disponibles si le dividende est une proportion connue du cours de l'action. Les options américaines et sur actions qui versent un dividende en espèces connu (plus réaliste qu'un dividende proportionnel à court terme) sont plus difficiles à évaluer et un choix de méthodes de solution (par exemple, des treillis et des grilles) est disponible.

Approche

Approximation utile: bien que la volatilité ne soit pas constante, les résultats des modèles aident souvent à définir la couverture dans les bonnes proportions pour minimiser les risques. Même si les résultats ne sont pas tout à fait exacts, ils servent de première approximation à laquelle des ajustements peuvent être apportés.

De base pour de meilleurs modèles: le modèle de Black-Scholes est robuste dans le sens où il peut être ajusté pour faire face à certaines de ses défaillances. Au lieu de traiter certains paramètres (tels que la volatilité ou les taux d'intérêt) comme des constantes, nous les traitons comme des variables et ajoutons ainsi des sources de risque.

Cela se reflète dans les Grecs (changer la valeur de l'option pour modifier ces paramètres ou équivalent aux dérivées partielles par rapport à ces variables) et couvrir ces Grecsréduit le risque lié au caractère variable de ces paramètres. Cependant, d'autres défauts ne peuvent pas être éliminés en changeant de modèle, notamment le risque extrême et le risque de liquidité, et sont plutôt gérés en dehors du modèle, principalement en minimisant ces risques et en réalisant des tests de résistance.

Modélisation explicite

Modélisation explicite: cette fonctionnalité signifie qu'au lieu de supposer la volatilité a priori et de calculer les prix à partir de celle-ci, vous pouvez utiliser un modèle pour déterminer la volatilité qui donne la volatilité implicite de l'option à des prix, des heures et des prix d'exercice donnés. En résolvant la volatilité sur un ensemble donné de durées et de prix d'exercice, une surface de volatilité implicite peut être construite.

Dans cette application du modèle Black-Scholes, une transformation des coordonnées de la zone de prix vers la zone de volatilité est obtenue. Au lieu de citer les prix des options en dollars par unité (qui sont difficiles à comparer en fonction des prix d'exercice, des durées et des fréquences de coupon), les prix des options peuvent être cotés en termes de volatilité implicite, ce qui entraîne une négociation de volatilité sur les marchés d'options.